30代で3人家族のしーしゃパパです!

今後、2人目の出産や子供の教育費、マイホームの購入やローン返済、必要な保険、老後資金など、お金の悩みが絶えない30代。

できるだけ貯金はしたいけど家計管理って結構めんどくさくて続かなかったり、そもそもやり方がよくわかんないってなってませんか?

はい、過去の僕です!「継続」が一番難しいんだよなあ・・・

でも継続的に家計を管理できていないと、人生の大事なタイミングでお金が足りず、自分たちも子供も我慢我慢の人生になってしまったりするかもしれません。

でも大丈夫です!30代で家計管理スキルを身に付ければ、上手にお金を貯めたり増やしたりできます!

この記事では以下の内容を書いていきます。

家計管理の目的

家計管理アプリのデメリットとメリット

おすすめ家計管理の方法

継続できる家計簿に必要なこと

お金の専門家FP相談の活用

30歳過ぎてから家計管理を始めた僕でも2年続いている、アプリを使った半自動化家計管理について書きます。

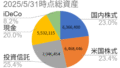

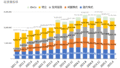

ちなみに我が家は2022年に300万円程資産を増やすことができました!これは投資の効果もありますが、家計管理の効果が大きいです!

今ではセミリタイア達成に向けて家族で資産形成をやってるよ!

僕が中心となって楽しく家計簿をつけてます!

我が家の家計管理、資産額とかも毎月投稿しているので見ていってください!

家計簿の目的は?

家計管理は家族の生活を安定的に維持したり、効率的に貯蓄を増やすために必要不可欠な要素です。

特に、子供がいる場合や複数人の家族が一緒に生活する場合、家計簿をつけることがさらに重要になってきます。

ということで、家計簿をつけるメリットとポイントについて詳しく解説していきます。

支出の見える化・把握

家計簿をつけることで、自分たちの支出がどのようなものかが見えてきます。

月々の支出がいくらなのか、何にいくら使っているのかがわかるため、浪費や無駄遣いを防ぐことにつながります。

効率的な貯蓄の促進

家計簿で支出を把握することで、不必要だったり無駄な支出を発見することができます。

これを省いていくことで貯蓄に回せるお金を生み出せたり、その額を増やせることで、効率的に貯蓄を増やしていくことができます。

ライフプランを立てられる

家計簿で支出を把握できると立てられるようになる、自分や家族のライフプラン。

支出が把握できていることで、将来のいろんなライフイベント時点での自分の資産シミュレーションもできるようになりますよ。

現状の収支だと将来どのような資産状況になるかが見えるので、将来のお金の不安を少なくすることができます。

また各ライフイベントに向けて今からどのくらい貯金しておくべきか、目標を立て実行することができます!

家計管理アプリのデメリット・メリット

まず、家計管理には断然スマホアプリをおすすめします!

環境を整えるまでは大変ですが、便利すぎてこれ以上のメリットがあります。

家計簿をつけるのがものすごい楽になります!!というか半自動なのでほとんど家計簿つけなくていいから継続できるんです!

アプリと銀行やクレジットカードや電子マネー等を事前に連携しておくことで、連携した銀行やクレカなどを使うとその情報がアプリに反映される仕組みです。

今は有料・無料さまざまなアプリがありますが、無料版からでもいいので使ってください。

僕はマネーフォワードMEを使ってるよ!

最初は様子見で無料で始めて今は月500円の有料版にしてる!

実際に2年使った私が感じた、家計管理アプリのデメリットとメリットを書いていきます!

家計管理アプリのデメリット

半自動化準備が大変

現金支払いは自分で入力する手間がかかる

有料版はより便利だけどお金がかかる

半自動化の準備が大変

家計管理アプリで家計簿を半自動化するには、アプリと銀行やクレジットカードや電子マネー等を事前に連携しておく必要があります。

銀行口座はオンラインバンキング対応やWeb明細書サービス登録をしておく、クレジットカードや電子マネーを取り入れる、といった準備が必要で、これまで現金中心に使っていた人はこの初期準備が大変です。

銀行口座の対応については各銀行で行う必要があります。

とはいえ、これを乗り越えたらめちゃくちゃ便利になるので何とか頑張りましょう!

ただし、アプリと連携できない機関もありますので注意が必要です。

それでもやる価値は大いにありです!!

現金支払いは自分で入力する手間がかかる

半自動化の仕組み上、当たり前となりますが現金での支払いについてはアプリに手入力したり、レシート写真を取ることでアプリに読み込ませる手間がかかってしまいます。

ただし、紙の家計簿だとすべて手書きになるのでこれと比べるとずっと少ない手間で済みますが。

裏を返せば極力現金払いを避けるようになるので、キャッシュレス化に対応できるようになれます!またキャッシュレス特有のポイントなどの恩恵も受けることができます!

今は支払いもキャッシュレスが便利ですよね!

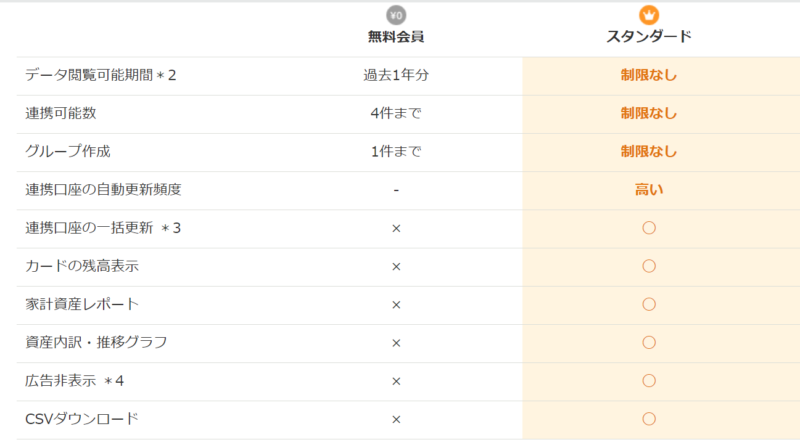

有料版はより便利だけどお金がかかる

アプリは無料版でも使えますが、有料版の方がより利便性が高いです(当たり前ですが)。

私の使っているマネーフォワードMEでいうと、無料版と有料版の違いは以下です。

私の感想としては、データ閲覧期間制限なし、連携可能数制限なし、一括更新可能の機能が非常にありがたいです。

月500円は高いと感じるかもしれませんが、家計簿の手間を省けるメリット&月500円以上の支出削減は絶対できるようになるので、有料版でも大いに価値があると思います!

不安な方は無料版からでもOK!

マネーフォワードMEじゃなくても使いやすいもので!

家計管理アプリのメリット

半自動化準備が終わればほとんど何もしなくていい

家計状況を家族で共有できる

スマホがあればいつでも見れてすぐ入力できる

キャッシュレス化が進む

こんな感じの家計簿が半自動で作れるよ!

もっと細かい分類にも分けられる!

半自動化の準備さえ終わればほとんど何もしなくていい

これまで現金中心だった人は初期設定が結構大変ですが、初期準備さえ乗り越えれば半自動化家計簿の出来上がりです。一番のメリットです。

あとはアプリと連携したクレカや電子マネーで支払いをすることで、自動でアプリにデータが取り込まれていきます。

※ただし、現金を使った場合や連携できない機関での支払いなどは手動での入力が必要になります。

手動入力したくないから現金使いたくなくなりました!笑

家計状況を家族で共有できる

家族で一括管理する場合は、1つのアカウントに夫婦の銀行口座やクレカなどを連携しておくけば、家族世帯での家計管理ができます!

また、夫婦それぞれが何にいくら使ったかも互いに共有できますので、協力して家計管理を進めることもできますよ!

スマホがあればいつでも見れてすぐ入力できる

アプリでもWEBでも見れるので、外出時でも家計簿が見れます。

現金支払いした時もすぐ入力できるので、入力忘れも防ぎやすいです。

キャッシュレス化が進む

初期準備の段階で強制的にキャッシュレス化することとなります。

現金中心だった人はこれを機にキャッシュレス化を推進でき、ポイントなどの恩恵も受けることができます!

おすすめ家計管理の方法

家計管理の方法について、全くの初心者である僕でも挫折せず2年継続できている方法を解説していきます。

家計簿アプリはいろいろあるので、自分たちにあうものを選べはOKです!

今回の解説では我が家で使用しているマネーフォワードMEを前提としています。

①家計管理アプリと半自動化準備

↓

②支出を分類する

↓

③支出を把握する

↓

④予算(目標)を決める&支出を見直す

↓

⑤振返って次回に活かす、を繰り替えす

①家計管理アプリと半自動化準備

家計簿を半自動化するための準備です。継続しやすい状態を作ることで月、年単位で家計管理を行っていくことができます。

②支出を分類する

家計簿アプリに取り込まれたデータは、アプリが自動的に項目振り分けをしてくれます。

項目が合っていればそのままで構いませんが、修正が必要な場合もあります。

自分たちがどんな項目に分類したいかを考えておく必要もあります。が、後でいくらでも変更できるので、やりながら最適化していけばOK!

例えば、マネーフォワードMEでは17の大項目がある

※さらに中項目があり、自分で追加できたりもする

食費、日用品、教養教育、趣味娯楽、衣服美容、健康医療、交通費、交際費、税社会保障、住宅、水道光熱、通信、自動車、保険、現金カード、特別な支出、その他

③支出を把握する

まずは1か月継続OKで、どんな項目にどれくらい使っているのか見えてくると、

中には「こんな金額使ってたの!?」とか「身に覚えがないけど、これは何の出費!?」とかの項目が出てくると思います。

スマホの契約で月300円の謎の不要サービスとか、

使ってないクレカの年会費とか。

また、アプリに連携できてなかったクレカなどがあれば追加で連携して行き、すべての情報をアプリに集められる状態を改めて整えていきます。

④予算(目標)を決める&支出を見直す

支出を把握できたら、これまで気づかなかった不要な支出などを見つけられると思います。

あとは月単位や年単位で予算(目標)を立てることで、どの項目の支出をどれくらい見直す必要があるかが見えてきます。

ついついやっちゃう無駄な買い物とかも「もったいないな」って思えてくる!

ちなみに、支出は固定費と変動費に分けられますが、支出見直しのねらい目はまず固定費です。

家賃や保険、通信料などといった固定費を早期に見直すことで、生活の満足度を大きく変えることなく半永続的な支出削減が期待できます。

食費や趣味・娯楽費などといった変動費は支出を抑えることで生活の満足度も下がる可能性があるので、見直しにおいてはバランスが重要になります。

これまでの見直しで一番大きかったのが妻の保険!

月17,000円くらい削減できたよ!

⑤振返って次回に活かす、を繰り替えす

月や年などの単位で支出の状況を振り返ってください。

「今月この支出が多かった/少なかった要因はなんだろ?」、「ここは次月こうすれば、あとこれくらい削れそうだな」とか、必ず振り返って次回に実行しまた振り返る・・・繰り返しましょう!

少しづつですが支出をコントロールできるようになり、家計管理スキルがどんどん身に付いてきますよ!

改善してきたことは自信やモチベーションにもつながる!!

「継続」が最重要!継続に向けて乗り越えるべき2つの壁

家計簿をつける場合、継続的につけることが大切です。

一度や二度でやめてしまうとせっかく頑張った意味がありませんからね。

毎日、毎月続けることで自分たちの支出が把握できるようになりますよ。

そこで、家計簿において最重要となる「継続」のために乗り越えるべき壁が2つあります。

アプリの半自動化準備

家族の協力

大変なところですが、是非乗り越えていきましょう!

僕でも乗り越えられた!

これさえクリアできれば継続はできる!

アプリの半自動化準備

メリットデメリットのところでも書きましたが、最大の壁はここだと思います!

特にこれまで現金中心だった人は、銀行口座のオンラインバンキング化とか、クレジットカード選定と準備、電子マネーの準備などが必要です。

一つ一つの手続きに何日間かかかり、手間もかかるのでめんどくさいと感じると思います。

だけど、何度も書いてある通りこれを乗り越えれば取り合えず継続できる家計簿を手に入れることはできますよ!

ここだけは何とか踏ん張ってもらいたいところ!

既にクレカとか持っている人はまず無料アプリと連携してみてどんな感じか見てみるといいかと思います。

家族の協力

家族世帯で家計管理をする場合はパートナーの協力が必要不可欠となります。

その場合、パートナーも同様で半自動環境を整えてもらう必要がありますね。

前向きに協力してもらうためには、パートナーとコミュニケーションをしっかりとっておくことも重要な要素。

将来の目標を共有したり、家計簿の重要性を知ってもらうことは有効ですよ。

また、自分がアプリを使っているところを見せてみて、簡単にできてメリットが大きいといったことも見てもらうといいかもしれませんね。

協力体制ができるといい家計管理ができるようになるよ!

更に継続しやすくするための工夫2つ

まず、半自動家計簿をつけ始めれるようになった後、さらに家計簿を継続しやすくするための工夫を2つ紹介します。

これは簡単なので、是非試してみてください!

完璧な家計簿をつけない

我が家流にカスタム

完璧な家計簿をつけない

半自動家計簿ができると、家計簿をつけるのが楽しくなります!

そして、うまく家計簿がつけられてきたから現金分も完璧に細かくつけたい!と思うものです。

そんな矢先に、現金で支払った後の入力忘れなども結構あったりすると萎えますよね。

特にパートナーが現金支払い分を忘れてた場合とかは余計に萎えると思います。

でも、多少の抜け漏れがあってもまずは継続し続けることが最重要なので自分やパートナーを責めずに「こんなもんだ」で流してください!

最初から完璧な家計簿なんか作らなくてもOK!

我が家流にカスタム

2つ目が、家計簿をつけながら、支出項目などを我が家流にカスタムしていくことです。

家計簿の目的はきれいに付けることではなく、支出を把握して改善につなげるためです。

そして、普段は他の人に見せるようなものではないので綺麗に作る必要は全くありません。

それぞれの家庭に適した家計簿の形がありますので、自分たちが管理しやすい形にしてしまえばOKです。

例えば・・・

僕の家計簿では、マネーフォワードMEでデフォルト設定されてる「交通費」という項目をできるだけ使わないようにしています。

「交通費」はあくまで手段という考え。

A旅館への旅行目的でかかった飛行機・新幹線代なら「旅費」に、

B店への外食が目的で必要になった電車代は「外食費」に、など、

「何のための交通費なのか」で項目を分けるようにしています。

これは、「ある目的に対して、全体でいくらかかったのか」をわかりやすくしたいためなんです。

皆さんの家庭に即したオリジナルにカスタムすることで、意味のある家計簿だから継続しやすくなると思います。

我が家流にカスタムすると愛着も沸くよ!

専門家のFPに相談するのも価値あり!

ここまで記事を読んでみて、こんな風に思った人は1度お金の専門家に相談するのも価値ありだと思います!

・家計管理に関してあまり自信が持てない

・より効率のいい家計改善を行いたい

・そもそもライフプランを作ってみたい

お金の専門家資格のFP技能士を持つFP(ファイナンシャルプランナー)に相談することで、悩みを解決することができます!

僕の周りには結構相談してる人がいて焦りました💦

FP相談のメリットはこちらです。

通常1時間5,000円以上するが無料でできるものもある

幅広い内容で相談できる

ライフプランも作ってもらえる

それぞれについて書いていきます。

通常1時間5,000円以上だが無料のものもある

FP相談は有料のものだと通常1時間5,000円以上しますが、中には無料で相談してもらえるものもあります。

実際私は大手企業リクルートが運営する保険チャンネルFP無料相談をやった経験がありますがほんとに無料でした。(というか特典までもらえました笑)

そして一番の成果はこの相談がきっかけで妻の保険料を月々約17,000円も削減することができました!

ただし、無料のFP相談は注意点もあります。

私が保険チャンネルFP無料相談をした記事で注意点も含め紹介しているので参考にしてみてください。

幅広い内容で相談できる

だいたいのFP相談では、家計に関することはもちろん、税制、不動産、住宅ローン、子育て、年金制度など金融に関する幅広い知識を備えているファイナンシャルプランナーが在籍しています。

そのため、家計の相談、老後資金の相談、教育費など、お金に関わること全般をファイナンシャルプランナーに相談することができます!

ライフプランを作ってもらえる

ライフプランを作ることで将来必要な資金がわかり、これから逆算して今何をどれくらいやるべきかが見えてくると思います。

けどライフプランってどうやって作るかわかりますか?

FP相談ではライフプラン作成をしてくれるところも多くあるので、家計の相談と同時に作ってもらうことができますよ!

まずは家計簿を1か月継続するところから!

今回はこんな内容を書いてきました。

家計管理の目的

家計管理アプリのデメリットとメリット

おすすめ家計管理の方法

継続できる家計簿に必要なこと

お金の専門家FP相談の活用

最優先は「とにかく継続できる家計簿を作ること!」です。

是非家計簿を半自動化して継続できる家計管理を行い、将来の不安をなくして明るい将来にしていきましょう!!

我が家の家計管理、資産額とかも毎月投稿しているので見ていってください!

以上です。

コメント